Grupo Luksic sella compra de su primer terminal marítimo de combustibles a suiza Glencore

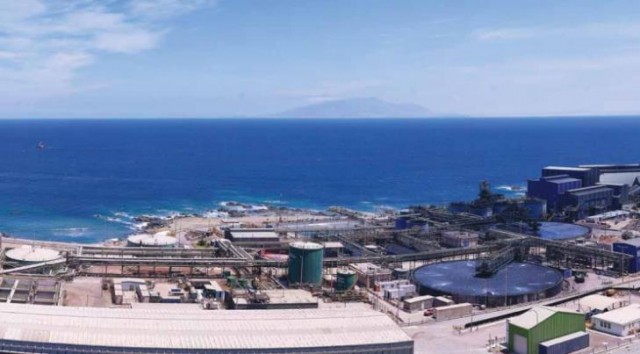

Imagen referencial. (Foto: BHP Billiton)

Imagen referencial. (Foto: BHP Billiton)

El recinto dedicado al abastecimiento de embarcaciones será adaptado para recibir las importaciones directas, por ejemplo de diésel, que la firma realiza.

Enex, el brazo de combustibles del grupo Luksic, acaba de sellar una operación que tiene como objetivo principal ayudar a paliar el déficit en la capacidad de almacenamiento, especialmente de diésel, que actualmente afecta a la zona central del país.

De esta forma, hace unos pocos días el segundo actor de este negocio -medido en participación de mercado-, selló la compra de su primer terminal marítimo de combustibles.

La empresa destinó casi US$ 24 millones para hacerse del recinto que estaba en manos del brazo petrolero de la suiza Glencore, que en 2011 pagó

US$ 29 millones por este terminal, con capacidad para almacenar cien mil toneladas y fue concebido para prestar servicios de abastecimiento de combustibles marinos.

Conocedores de la operación comentaron que las negociaciones entre la firma controlada por Quiñenco y la europea no fueron fáciles ni expeditas, pues se prolongaron por unos dos años. El principal escollo, dicen, fue precisar si los permisos ambientales del terminal permitían recibir todo tipo de combustibles además de aquellos con las especificaciones para el uso en embarcaciones marinas.

Lo anterior era muy importante para Enex, ya que según comentaron fuentes de la compañía, el interés principal es contar con capacidad adicional para el almacenamiento de otros combustibles, en particular diésel y kerosene, que en estos momentos enfrentan un déficit en la zona central.

El terminal de bunkering, como se denomina al abastecimiento de combustible para embarcaciones, está ubicado en la zona aledaña al puerto Ventanas, en la Región de Valparaíso.

En paralelo al monto de la transacción con Petróleos Marinos de Chile (PMC, la filial de Glencore), la firma tiene previsto una inversión adicional que es necesaria para adaptar el terminal para recibir allí parte de las importaciones directas de combustibles que Enex realiza, al igual que otras distribuidoras locales, como Copec y Esmax (que opera los activos que Petrobras tenía en el país). El monto de este proyecto aún no habría sido determinado.

En el mercado comentan que la compra de este activo era la forma más expedita para incrementar la capacidad de reserva en la zona, dadas las complicaciones técnicas y de tramitación asociadas a la opción de instalar un terminal desde cero.

El negocio incluyó, además de los estanques, los contratos de mantención y el oleoducto ERSA-PMC, que permite conectar este recinto con la red de oleoductos que, entre otras, llega hasta la Región Metropolitana.

Fuentes de la compañía precisaron que pese a que la intención inicial es incrementar la capacidad de recepción de combustibles, de todas formas Enex va a continuar con el negocio de bunkering, donde al igual que en la distribución minorista, el principal actor del mercado es Copec, aunque hay otros operadores de menor tamaño.

Red de terminales

Si bien hasta ahora no contaba con un terminal propio, Enex tiene acceso a una red de 12 recintos en los que participa en sociedad con otros de los actores del sector.

De esta forma, en algunos casos la firma mantiene comunidades con Copec, mientras que en otros centros de almacenamiento comparte con la ex Petrobras Chile, actualmente Esmax, firma controlada por el fondo Southern Cross.

En los casos de los terminales de Mejillones, Concón y Pureo, en las regiones de Antofagasta, Valparaíso y Los Lagos, respectivamente, las tres empresas tienen presencia.

En el plano de las actividades marítimas, Enex mantiene pendiente la venta -que inició a fines de 2016- del casi 20% de la Sociedad Nacional Marítima, que se dedica al transporte en barco de combustibles y fue creada en 2005 a partir de la división de la Sociedad Nacional de Oleoductos, donde también participan Copec, Abastible, ENAP y Ultramar.

Fuente: Diario Financiero